ARTÍCULO PUBLICADO EN LA SEGUNDA QUINCENA DE JULIO 2016 EN LA REVISTA CONTADORES Y EMPRESAS DEL GRUPO GACETA JURÍDICA.

INFORME PRÁCTICO

BENEFICIO TRIBUTARIO POR REINVERSIÓN DE UTILIDADES Y EXCEDENTES EN LA NUEVA LEY UNIVERSITARIA Y SU REGLAMENTO

Arturo Fernández Ventosilla[1]

RESUMEN EJECUTIVO

Cuando la Universidad Privada Societaria genera utilidades, ésta se encontrará sujeta a la Ley del Impuesto a la Renta (LIR), salvo que reinvierta dichas utilidades, en la mejora de la calidad de la educación que brindan, caso en el que pueden acceder a un crédito tributario por reinversión equivalente hasta el 30% del monto efectivamente reinvertido.

INTRODUCCIÓN

Según la Ley Universitaria -LEY Nº 30220 y en el Decreto Supremo Nº 006-2016-EF, cuando la Universidad Privada Societaria genera utilidades, éstas se sujetan al régimen del IR, a menos que reinviertan dichas utilidades, en la mejora de la calidad de la educación que brindan, con lo cual podrán acceder a un crédito tributario por reinversión equivalente hasta el 30% del monto efectivamente reinvertido. Ésta reinversión en aras de la mejora de la calidad de la educación, solo se podrá hacer en infraestructura, equipamiento para fines educativos, investigación e innovación en ciencia y tecnología, capacitación y actualización de docentes, proyección social, apoyo al deporte de alta calificación y programas deportivos; así como la concesión de becas, conforme a la normativa aplicable.

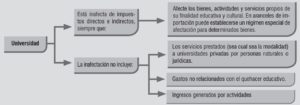

- ¿LAS UNIVERSIDADES ESTÁN INAFECTAS DE TODO IMPUESTO DIRECTO E INDIRECTO?

Según el artículo 19[2] de la Constitución Política del Perú de 1993, las universidades, institutos superiores y demás centros educativos constituidos conforme a la legislación en la materia gozan de inafectación de todo impuesto directo e indirecto que afecte los bienes, actividades y servicios propios de su finalidad educativa y cultural. En materia de aranceles de importación, puede establecerse un régimen especial de afectación para determinados bienes.

Por otra parte, el citado artículo también establece que para las instituciones educativas privadas que generen ingresos que por ley sean calificados como utilidades, puede establecerse la aplicación del IR.

A mayor abundamiento, la Ley Universitaria -LEY Nº 30220- establece lo siguiente:

Como podemos observar, la inafectación es un privilegio de carácter permanente, con lo cual el legislador no ha considerado a las universidades como sujeto pasivo de ningún impuesto; sin embargo, la propia Constitución establece una excepción a este privilegio al indicar que a las instituciones educativas privadas, que generen utilidades, se les podrá aplicar la LIR. Entonces, ¿es posible afirmar que todas las universidades privadas serán gravadas con IR cuando hagan reparto de utilidades? La respuesta es “NO”, ya que existen dos tipos de universidades privadas la asociativa (sin fines de lucro) y la societaria (con fines de lucro), mientras que la primera no puede distribuir los excedentes generados, la segunda si lo puede hacer.

- ¿QUÉ UNIVERSIDAD PRIVADA PUEDE REALIZAR UNA REINVERSIÓN DE UTILIDADES?

El crédito tributario por reinversión que se establece en la Ley Universitaria -LEY Nº 30220 y en el Decreto Supremo Nº 006-2016-EF, se otorgan en mérito al cumplimiento de acreditación[3].

Entonces, solo pueden acceder al crédito tributario por reinversión de utilidades, las Universidades Privadas Societarias, siempre y cuando tengan la acreditación institucional integral o acreditación institucional internacional reconocidas por el SINEACE[4].

Esto es así, debido a que en el caso de una Universidad Privada Asociativa no es posible distribuir entre sus miembros los excedentes generados, ni tampoco pueden utilizarlos ni directa o indirectamente. A mayor abundamiento se presenta el siguiente cuadro con las diferencias que establece la norma (VER CUADRO 2):

CUADRO 2

| UNIVERSIDAD PRIVADA ASOCIATIVA

a) No tiene fines de lucro.

b) Los excedentes generados no son susceptibles de distribución o uso fuera de lo previsto por la Ley 30220.

c) No pueden ser distribuidos entre sus miembros ni utilizados por ellos, directa ni indirectamente.

d) La REINVERSIÓN DE EXCEDENTES se aplica en infraestructura, equipamiento para fines educativos, investigación e innovación en ciencia y tecnología, capacitación y actualización de docentes, proyección social, apoyo al deporte de alta calificación y programas deportivos; así como la concesión de becas, conforme a la normativa aplicable.

e) Cuando generan excedentes tienen la OBLIGACIÓN de reinvertirlos en la mejora de la calidad de la educación que brindan.

f) Está prohibido el cambio de personería jurídica de universidades privadas asociativas a universidades privadas societarias.

g) Deben presentar un informe anual de reinversión de excedentes a la SUNEDU y a SUNAT, para efectos de control. El informe debe contener la información detallada y valorizada sobre las inversiones, la adquisición de bienes y la contratación de servicios, así como de las donaciones y becas; publicado en su página web. El incumplimiento acarrea la suspensión o el retiro del régimen de reinversión de excedentes, según la gravedad de la falta, y el pago, según el caso, de las multas o las deudas tributarias generadas. |

UNIVERSIDAD PRIVADA SOCIETARIA

a) Tiene fines de lucro.

b) Los excedentes considerados utilidades, están afectos a las normas tributarias del Impuesto a la Renta (IR).

c) Los programas de reinversión son supervisados por la SUNAT y por la SUNEDU para verificar que estos contribuyan de modo efectivo al desarrollo académico de la institución.

d) La REINVERSIÓN DE UTILIDADES se aplica en infraestructura, equipamiento para fines educativos, investigación e innovación en ciencia y tecnología, capacitación y actualización de docentes, proyección social, apoyo al deporte de alta calificación y programas deportivos; así como la concesión de becas, conforme a la normativa aplicable.

e) Se entiende por utilidades a la renta neta imponible, determinada conforme a las normas del impuesto a la renta.

f) Cuando generan utilidades se sujetan al régimen del IR, SALVO que reinviertan dichas utilidades, en la mejora de la calidad de la educación que brindan, caso en el que pueden acceder a un crédito tributario por reinversión equivalente hasta el 30% del monto efectivamente reinvertido.

g) Deben presentar un informe anual de reinversión utilidades a la SUNEDU y a SUNAT, para efectos de control. El informe debe contener la información detallada y valorizada sobre las inversiones, la adquisición de bienes y la contratación de servicios, así como de las donaciones y becas; publicado en su página web. El incumplimiento acarrea la suspensión o el retiro del régimen de reinversión de excedentes, según la gravedad de la falta, y el pago, según el caso, de las multas o las deudas tributarias generadas. |

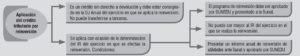

De otro lado, el plazo de vigencia del crédito tributario por reinversión es de tres (3) años, contados a partir del 1 de enero de 2015, de conformidad con los literales c) y e) de la Norma VII del Título Preliminar del Código Tributario.

Por último, la comprobación del goce indebido de todo o una parte del crédito tributario por reinversión declarado, en razón de no haberse realizado efectivamente la inversión, obligará a reducir el crédito, eliminando la parte indebidamente aplicada que resulte proporcional a la inversión declarada y no efectuada, sin perjuicio de la aplicación de los intereses y sanciones a que hubiere lugar.

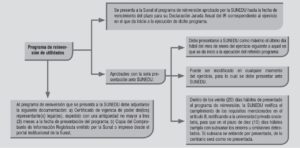

- ¿EN QUÉ CONSISTE EL INFORME ANUAL DE REINVERSIÓN DE EXCEDENTES O UTILIDADES[5]?

La Universidad Privada debe presentar, a partir del ejercicio siguiente a aquel en que se inicie la ejecución del programa de reinversión o la reinversión de excedentes, un informe anual de reinversión de excedentes o utilidades a la SUNEDU y a la SUNAT, hasta diez (10) días hábiles antes de la fecha de vencimiento del plazo para la presentación de la Declaración Jurada Anual del IR correspondiente al ejercicio en que se realizó la reinversión, refrendado por una sociedad de auditoría que cuente con inscripción vigente en el Registro de Sociedades de Auditoría en un Colegio de Contadores Públicos.

El informe anual de reinversión de excedentes o utilidades debe contener la siguiente información: a) Las cantidades, características y valor de los bienes adquiridos y servicios contratados al amparo del programa de reinversión; b) El número de becas otorgadas al amparo del programa de reinversión, precisando su valor, así como los nombres y apellidos del(los) beneficiario(s) y tipo y número(s) de su(s) documento(s) de identidad.

La SUNEDU mediante resolución de superintendencia elaborará los formatos de Programa de Reinversión de Utilidades y el Informe Anual de Reinversión de excedentes y utilidades que las universidades privadas utilizarán para sustentar la aplicación del crédito tributario por reinversión, de corresponder; los mismos que se publicarán en el portal institucional de la referida Institución.

- ¿QUÉ DEBE CONTENER EL PROGRAMA DE REINVERSIÓN DE UTILIDADES?

SUNEDU tiene como una de sus funciones fiscalizar[6] si los recursos públicos, la reinversión de excedentes y los beneficios otorgados por el marco legal a las universidades han sido destinados a fines educativos, para tal efecto se hará la coordinación con los organismos competentes con el objetivo de mejorar la calidad. Es decir, SUNEDU verifica y supervisa que los programas de reinversión contribuyan de modo efectivo a la mejora de la calidad de la educación que brindan las universidades privadas societarias.

Siguiendo con este orden de ideas, el programa de reinversión debe contener la siguiente información: a) Denominación o razón social de la Universidad Privada Societaria y número de Registro Único de Contribuyente; b) Nombres y apellidos del(los) representante(s) legal(es), así como el tipo y número(s) de documento de identidad; c) Nombres y apellidos de la persona responsable del programa de reinversión y tipo y número de su documento de identidad; d) Exposición de motivos e informe de autoevaluación general y la definición de los objetivos del programa de reinversión; e) Memoria descriptiva en la que conste el objeto de la reinversión, con indicación de: e.1) La relación y costo estimado de la infraestructura y bienes adquiridos, construidos, modificados o ampliados, así como los servicios contratados, y la infraestructura y los bienes a ser adquiridos, construidos, modificados o ampliados, así como los servicios a ser contratados, al amparo del programa de reinversión, identificando a las facultades, los departamentos académicos, las escuelas profesionales y/o las unidades de investigación y/o unidades o escuelas de posgrado a los que se destinan; e.2) La descripción de cómo la infraestructura, bienes y servicios señalados en el acápite e.1), serán utilizados en las actividades de la Universidad Privada Societaria; e.3) Plazo estimado de ejecución del programa de reinversión y fecha de inicio del mismo; e.4) Cualquier otra información que la Universidad Privada Societaria considere adecuada para una mejor evaluación del programa; f) Detalle de las donaciones y el número de becas que han sido o serán otorgadas por ejercicio y monto estimado de aquellas; g) Monto total estimado del programa; h) Declaración de acogimiento al beneficio y compromiso de cumplimiento de las disposiciones de la Ley y las presentes normas reglamentarias, así como del propio programa. A mayor abundamiento:

Por otra parte, los bienes que se adquieran al amparo de un programa de reinversión no deben haber sido usados ni tener una antigüedad mayor a tres (3) años, computados desde la fecha de su fabricación debidamente acreditada, según conste en el comprobante de pago que acredite la transferencia, o en la declaración de importación para el consumo, según sea el caso. En ningún caso, el valor de los bienes adquiridos y servicios contratados puede exceder su valor de mercado, el cual se determina conforme a las normas del impuesto a la renta. Los bienes adquiridos por la Universidad Privada Societaria al amparo de un programa de reinversión no deben ser transferidos antes de encontrarse totalmente depreciados, para lo cual resultan de aplicación las normas del IR. La transferencia de los referidos bienes antes de dicho período da lugar a la pérdida del crédito tributario por reinversión que corresponda al(los) bien(es) transferido(s). A mayor abundamiento:

- ¿EN QUÉ PUEDE REINVERTIR SUS UTILIDADES LA UNIVERSIDAD PRIVADA SOCIETARIA?

Según la Ley Universitaria -LEY Nº 30220 y el Decreto Supremo Nº 006-2016-EF, cuando la Universidad Privada Societaria genera utilidades, éstas se sujetan al régimen del IR, a menos que reinviertan dichas utilidades, en la mejora de la calidad de la educación que brindan, con lo cual podrán acceder a un crédito tributario por reinversión equivalente hasta el 30% del monto efectivamente reinvertido.

Ésta reinversión en aras de la mejora de la calidad de la educación, solo se podrá hacer en las siguientes actividades y de la siguiente manera:

- Infraestructura y equipamiento para fines educativos.- La infraestructura y/o equipamiento para fines educativos que otorga crédito tributario es aquella que sea destinada directamente a la mejora de las capacidades de investigación e innovación de la universidad, en el marco de los parámetros establecidos por la SUNEDU en coordinación con el Consejo Nacional de Ciencia, Tecnología e Innovación Tecnológica – CONCYTEC.

- Investigación e innovación.- Las actividades en investigación científica e innovación (proyectos de investigación, movilización y pasantías internacionales, docente-investigador, pos doctorandos) que otorgan crédito tributario, son aquellas que se encuentren alineadas a las prioridades y lineamientos establecidos por el CONCYTEC[7], como ente rector del Sistema Nacional de Ciencia Tecnología e Innovación Tecnológica – SINACYT, conforme al siguiente detalle:

- Proyectos de investigación: Es el financiamiento para actividades de investigación básica o aplicada y de innovación.

- Movilización y pasantías internacionales: Es el financiamiento para el intercambio de conocimiento y experiencias para hacer posible la circulación, apropiación y uso del conocimiento por medio de la movilización internacional de investigadores e innovadores en ciencia y tecnología.

- Docente-investigador: El financiamiento de esta categoría docente debe estar en concordancia con el artículo 86[8] de la Ley universitaria (Nº 30220) y solo se aplicará a los docentes que se encuentran en el Registro Nacional de Investigadores.

- Pos doctorandos: Es el financiamiento de investigadores recientemente graduados como doctores para el desarrollo de proyectos de investigación en las distintas áreas de interés de la universidad.Capacitación y actualización de docentes.- La capacitación y actualización de docentes que otorga crédito tributario es aquella relacionada con la adquisición o actualización de conocimientos en las áreas de su desempeño profesional a fin de coadyuvar a la mejora de la calidad del servicio educativo. Sólo están comprendidos en este supuesto, los estudios de postgrado. La capacitación y actualización solo puede ser brindada a docentes que al momento de recibirla tengan como mínimo dos años como docentes a tiempo completo o dedicación exclusiva.

Proyección social.- La proyección social que otorga crédito tributario es aquella que es parte del Programa de Servicio Social Universitario, establecido en el artículo 130[9] de la Ley.

Apoyo al deporte de alta calificación y programas deportivos.- El apoyo al deporte de alta calificación y el desarrollo de programas deportivos otorgan crédito tributario siempre que se realice al interior de la universidad o para deportistas de la universidad conforme a las disposiciones emitidas por el Instituto Peruano del Deporte[10].

Becas[11].- Las becas totales o parciales que cubran los derechos de enseñanza que se otorgan al amparo de un programa de reinversión, únicamente pueden ser otorgadas a estudiantes con bajos recursos económicos y que tengan alto rendimiento académico o deportivo, de acuerdo con los siguientes requisitos:

Para quienes ingresen al primer ciclo académico de estudios de pregrado: i) Tener 15.00 de promedio general mínimo en los últimos tres (3) años de estudios del nivel secundario o haber sido uno de los tres (3) primeros puestos del orden de mérito de su institución educativa en el último año de educación secundaria o pertenecer, al menos, al Programa de Apoyo al Deportista – PAD I del Instituto Peruano del Deporte; ii) Haber terminado la educación secundaria dentro de los tres (3) años anteriores al inicio de clases en la universidad; y iii) Tener un ingreso per cápita mensual del núcleo familiar durante el último año no mayor a dos (2) veces el valor de la línea de pobreza monetaria vigente al momento del otorgamiento de la beca.

Para quienes sean estudiantes de pregrado: i) Haber obtenido promedio aprobatorio en el período lectivo anterior; ii) Ubicarse en el tercio superior de rendimiento académico en el período lectivo anterior o pertenecer, al menos, al PAD I del Instituto Peruano del Deporte; y iii) Tener un ingreso per cápita mensual del núcleo familiar durante el último año no mayor a dos (2) veces el valor de la línea de pobreza monetaria vigente al momento del otorgamiento de la beca.

Para quienes ingresen o sean estudiantes de maestría o doctorado: i) Contar con grado de bachiller; ii) Ubicarse en el tercio superior de rendimiento académico de una universidad pública o privada durante sus estudios de pregrado o pertenecer, al menos, al PAD I del Instituto Peruano del Deporte; y iii) Tener un ingreso per cápita mensual del núcleo familiar durante el último año no mayor a dos (2) veces el valor de la línea de pobreza monetaria vigente al momento del otorgamiento de la beca.

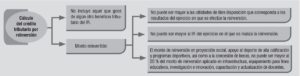

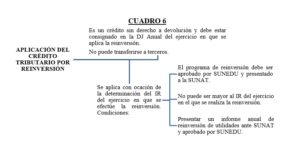

- ¿CÓMO SE REALIZA EL CÁLCULO Y APLICACIÓN DEL CRÉDITO TRIBUTARIO POR REINVERSIÓN?

Según el artículo 40 de la Ley General de Sociedades, la distribución de utilidades sólo puede hacerse en mérito de los estados financieros preparados al cierre de un período determinado o la fecha de corte en circunstancias especiales que acuerde el directorio. Las sumas que se repartan no pueden exceder del monto de las utilidades que se obtengan.

Si se ha perdido una parte del capital no se distribuye utilidades hasta que el capital sea reintegrado o sea reducido en la cantidad correspondiente.

Tanto la sociedad como sus acreedores pueden repetir por cualquier distribución de utilidades hecha en contravención con este artículo, contra los socios que las hayan recibido, o exigir su reembolso a los administradores que las hubiesen pagado. Estos últimos son solidariamente responsables. Sin embargo, los socios que hubiesen actuado de buena fe estarán obligados sólo a compensar las utilidades recibidas con las que les correspondan en los ejercicios siguientes, o con la cuota de liquidación que pueda tocarles.

A mayor abundamiento:

El crédito tributario por reinversión se sustenta en el programa de reinversión y sus modificatorias; así como en los comprobantes de pago y/o las declaraciones de importación para el consumo, que sustenten las adquisiciones efectuadas al amparo del programa de reinversión; y, en los informes anuales de reinversión de utilidades. A mayor abundamiento:

- ¿EXISTE OBLIGACIÓN DE CAPITALIZAR EL MONTO REINVERTIDO Y LLEVAR CUENTAS DE CONTROL?

El monto reinvertido debe ser capitalizado[12] como máximo en el ejercicio siguiente a aquel en que se efectúe la reinversión, debiendo formalizarse mediante escritura pública e inscribirse en el registro de personas jurídicas.

Las acciones o participaciones recibidas como consecuencia de la capitalización de la reinversión pueden ser transferidas luego de haber transcurrido cuatro (4) años computados a partir de la fecha de capitalización.

Las empresas no pueden reducir su capital durante los cuatro (4) ejercicios gravables siguientes a la fecha de capitalización, salvo los casos dispuestos por la Ley General de Sociedades.

Por otra parte, la Universidad Privada debe registrar en subcuentas especiales los bienes adquiridos y servicios contratados en cumplimiento del programa de reinversión, de corresponder, las que denominará “Reinversión – Ley Nº 30220”. De manera similar, mantiene cuentas de control para la depreciación, el patrimonio y, de ser el caso, las revaluaciones. La Universidad Privada debe conservar la documentación que acredite la inversión efectuada.

[1] Abogado por la Universidad San Martín de Porres. Especialización en Derecho Tributario a nivel postgrado en la Pontificia Universidad Católica del Perú. Máster Universitario en Asesoría Jurídica de Empresas por la Universidad Carlos III de Madrid (ESPAÑA). Actualmente cursando la Maestría en Derecho con mención en Civil y Comercial de la Universidad Nacional José Faustino Sanchez Carrión. Ex asesor tributario de la División Central de Consultas de la Superintendencia Nacional de Aduanas y de Administración Tributaria (SUNAT) y como asistente en la Procuraduría Pública de la mencionada institución. Ex asesor tributario interno de la Revista Contadores & Empresas del Grupo Gaceta Jurídica S.A. Ex Abogado Tributario II en el Ministerio de Economía y Finanzas. Socio del Estudio Fernández Abogados & Asociados SCRL. Asesor tributario externo de Contadores & Empresas. Subgerente de Fiscalización Tributaria de la Municipalidad Provincial de Huaura. Ex Catedrático del curso Derecho Tributario y Empresarial en la Universidad Nacional José Faustino Sánchez Carrión. Expositor de temas de Derecho Tributario en diversas entidades de prestigio nacional e internacional. Obras publicadas: Guía tributaria: Indemnizaciones, penalidades, arras y garantías: su tratamiento en el IGV y el IR, publicada por Gaceta Jurídica. Guía tributaria: PDT 621 Problemas frecuentes con relación a su llenado. Manual: Presunciones tributarias.

[2] El mismo artículo establece que las donaciones y becas con fines educativos gozarán de exoneración y beneficios tributarios en la forma y dentro de los límites que fije la ley. La ley establece los mecanismos de fiscalización a que se sujetan las mencionadas instituciones, así como los requisitos y condiciones que deben cumplir los centros culturales que por excepción puedan gozar de los mismos beneficios.

[3] El proceso de acreditación de la calidad educativa en el ámbito universitario, es voluntario, se establece en la ley respectiva y se desarrolla a través de normas y procedimientos estructurados e integrados funcionalmente. Los criterios y estándares que se determinen para su cumplimiento, tienen como objetivo mejorar la calidad en el servicio educativo. Excepcionalmente, la acreditación de la calidad de algunas carreras será obligatoria por disposición legal expresa.

[4] Sistema Nacional de Evaluación, Acreditación y Certificación de la Calidad Educativa. De acuerdo a lo establecido en la Ley Nº 28740 – Ley del sistema nacional de evaluación, acreditación y certificación de la calidad educativa, su reglamento, normas complementarias o normas que los sustituyan y cuyo programa de reinversión e informe anual se presenten conforme a las disposiciones de la Ley y estas normas reglamentarias.

[5] El monto del crédito tributario por reinversión correspondiente al ejercicio.

[6] La Ley Universitaria -LEY Nº 30220- establece que las universidades públicas y privadas tienen la obligación de publicar en sus portales electrónicos, en forma permanente y actualizada como mínimo la información correspondiente a: i) inversiones, ii) reinversiones, iii) donaciones, iv) obras de infraestructura, entre otros.

[7] https://portal.concytec.gob.pe/

[8] El docente investigador es aquel que se dedica a la generación de conocimiento e innovación, a través de la investigación. Es designado en razón de su excelencia académica. Su carga lectiva será de un (1) curso por año. Tiene una bonificación especial del cincuenta por ciento (50%) de sus haberes totales. Está sujeto al régimen especial que la universidad determine en cada caso.

El Vicerrectorado de Investigación o la autoridad competente evalúa cada dos años, la producción de los docentes, para su permanencia como investigador; en el marco de los estándares del Sistema Nacional de Ciencia, Tecnología e Innovación Tecnológica (SINACYT).

[9] Todas las universidades establecen un Programa de Servicio Social Universitario que consiste en la realización obligatoria de actividades temporales que ejecuten los estudiantes universitarios, de manera descentralizada; tendientes a la aplicación de los conocimientos que hayan obtenido y que impliquen una contribución en la ejecución de las políticas públicas de interés social y fomenten un comportamiento altruista y solidario que aporte en la mejora de la calidad de vida de los grupos vulnerables en nuestra sociedad.

[10] Los Programas Deportivos son los señalados en el artículo 131 de la Ley.

[11] El incumplimiento de alguno de los requisitos ocasiona que los recursos destinados a la beca no puedan ser utilizados para efectos del crédito tributario. A efectos de que los recursos destinados a la beca sean utilizados para el crédito tributario, deberán ser equivalentes a la escala de pago más baja de la universidad que otorga la beca.

[12] El incumplimiento de esto da lugar a la pérdida del crédito tributario por reinversión.

12 septiembre, 2016 at 3:13 am

I’ve been browsing on-line more than 3 hours these days,

but I by no means discovered any interesting article like yours.

It is beautiful worth enough for me. In my view, if all site owners and bloggers made excellent content as you did, the web will likely be

much more useful than ever before. http://bing.org