2.2) Perú

2.2.1) ¿Qué es el Impuesto General a las Ventas (IGV)?

Al igual que en España el IVA, denominado en Perú Impuesto General a las Ventas (IGV), es un impuesto indirecto. En ese sentido, la Resolución del Tribunal Fiscal Peruano N. º 1374-3-2000 de fecha 20 de diciembre de 2000 señala que:

“…el legislador adoptó la técnica del impuesto plurifásico no acumulativo sobre el valor agregado calculado sobre el método de sustracción sobre base financiera de impuesto contra impuesto, con derecho a un crédito fiscal con deducciones amplias”.

Ante este escenario, es necesario recordar que una característica fundamental del IGV es la capacidad contributiva, que según la doctrina es entendida como la aptitud de una persona para ser sujeto pasivo de obligaciones tributarias, sustentado sobre la base de determinados hechos reveladores de riqueza. En ese contexto, el Texto Único Ordenado de la Ley del IGV e ISC de Perú, regulado por el Decreto Supremo Nº 055-99-EF, establece que el IGV grava las siguientes operaciones: a) la venta en el país de bienes muebles; b) la prestación o utilización de servicios en el país; c) los contratos de construcción; d) la primera venta de inmuebles que realicen los constructores de los mismos; y e) la importación de bienes.

Por tanto, según la ley del IGV, la relación entre la capacidad contributiva y el hecho gravado será establecida por las ventas, los servicios empresariales y el retiro de bienes en su caso. Con lo cual, la generación de valor agregado, estará determinada por los intereses, la remuneración y los dividendos, que en resumen vendrían a ser el reparto entre los factores productivos de valor agregado.

2.2.2) ¿Cuál es el ámbito de aplicación del IGV?

En cuanto a la base imponible, el impuesto gravará “el total de la contraprestación”, teniendo en cuenta el consumo y la territorialidad, es decir se gravarán tanto operaciones nacionales y operaciones internacionales que se hayan prestado en el país (servicios prestados por no domiciliados).

2.2.3) ¿Quiénes son los sujetos pasivos del IGV y cuál es su tasa?

La ley del IGV, reconoce como sujeto del impuesto a la persona natural o jurídica que realice actividades de comercio y que cumpla ciertas características (que analizaremos a continuación); entonces, a diferencia de la normativa española no se afecta con este impuesto a los profesionales que ejercen su profesión o carrera.

De otro lado, se debe tener en cuenta que, en doctrina se reconoce que uno de los caracteres de la autoliquidación tributaria es que un acto realizado por un particular dirigido directa y expresamente a la Administración Tributaria, es decir, para que la autoliquidación produzca plenos efectos y exista jurídicamente se deben cumplir ciertos parámetros que en palabras de Fernández Pavés[1] son los siguientes:

“… debe haber una exteriorización, una manifestación o plasmación fuera del ámbito puramente interno de quién la realiza; o dicho en otros términos, requiere que toda actividad llevada a cabo mentalmente por el sujeto se plasme en un acto, se “vista” de alguna forma jurídica admitida para el caso, y como tal sea enviada a/y recibida por la Administración Tributaria”…

Por otra parte, el impuesto que afecta la utilización de servicios en el país prestados por no domiciliados y la importación de bienes intangibles será determinado y pagado por el contribuyente de conformidad con el literal d) del artículo 4 de la Ley del IGV y el literal g) del citado artículo 4 de la Ley del IGV respectivamente.

En ese sentido, es muy importante recordar que los contribuyentes[2] del impuesto están obligados a llevar un Registro de Ventas e Ingresos y un Registro de Compras, en los que anotarán las operaciones que realicen, de acuerdo a las normas que señale el reglamento de la Ley del IGV. En el caso de operaciones de consignación, los contribuyentes del impuesto deberán llevar un Registro de Consignaciones, en el que anotarán los bienes entregados y recibidos en consignación (la Sunat mediante Resolución de Superintendencia podrá establecer otros registros o controles tributarios que los sujetos del impuesto deberán llevar).

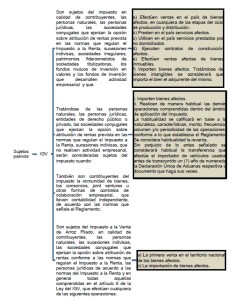

En resumen, son sujetos pasivos del IGV los siguientes contribuyentes (VER GRÁFICO 8):

La tasa del IGV es de 16%, sin embargo conjuntamente con este impuesto se grava el consumo con un impuesto adicional denominado de Promoción Municipal, el cual tiene una tasa del 2% con lo cual el impuesto que realmente soporta el consumidor final es de 18% y se aplica de manera general, no existiendo diferentes tipos respecto a este impuesto, como si lo existe en España.

Ahora, están exoneradas del IGV las operaciones contenidas en los Apéndices I y II, también se encuentran exonerados los contribuyentes del Impuesto cuyo giro o negocio consiste en realizar exclusivamente operaciones exoneradas contenidas en los apéndices I y II u operaciones inafectas, cuando vendan bienes que fueron adquiridos o producidos para ser utilizados en forma exclusiva en dichas operaciones exoneradas o inafectas. A manera de ejemplo se tiene que el numeral 2 del anexo II de la ley de IGV dispone que está exonerado del impuesto el servicio de transporte público de pasajeros dentro del país, excepto el transporte público ferroviario de pasajeros y el transporte aéreo. De lo establecido en la norma citada, se desprende que para que el servicio de taxi sea exonerado de IGV debe tener como requisito el ser un “servicio público”. En ese sentido, según el informe N.° 049-2011-SUNAT/2B0000 el servicio de taxi, se encuentra comprendido en la exoneración del IGV, a que se refiere el numeral 2 del Apéndice II de la Ley del IGV.

GRÁFICO 8

2.2.4) ¿Cómo funciona el IGV?

Los impuestos indirectos[3] son aquellos que se trasladan fácilmente a través del precio de los bienes o servicios, como los impuestos generales al consumo, que gravan las operaciones de compra y venta en todas sus etapas, o existen algunos otros impuestos específicos dependiendo de la capacidad económica del consumidor. Los impuestos que gravan el consumo a través de la compra-venta puede ser en su etapa inicial como en Canadá, en la final como en Estados Unidos de Norteamérica, o en todas las transacciones económicas como el caso de Perú.

Los impuestos indirectos al consumo, en su época fueron un gran avance ya que el tratamiento fiscal que éstos tenían era homogéneo a todos los bienes y servicios; se administraban fácilmente y se recaudaban cantidades importantes por dichos conceptos, estas ventajas permitieron que los países se recuperaran después de la Segunda Guerra Mundial al financiar las amplias funciones que tuvieron que asumir en la fase de recuperación y consolidación de la sociedad industrial.

Debido a la necesidad de los gobiernos por aumentar su recaudación fiscal, eliminar los efectos acumulativos de los impuestos indirectos y las limitaciones de los impuestos directos, se buscaron nuevas opciones que tuvieran como característica fundamental el aumento de la capitalización, la exportación y facilitar la integración económica entre los países. La alternativa que se escogió fue el Impuesto General a las Ventas.

El IGV repercute en cada etapa de la cadena productiva con el valor que se añade en cada uno de ellas hasta llegar e incidir en el consumidor final, como resultado de incorporar dicho valor en un producto o servicio en las diferentes etapas económicas.

Así tenemos lo siguiente:

Contribuyente.- El productor de bienes y servicios.

En el régimen del IGV el productor de bienes y servicios aunque no soporte la carga del gravamen, tiene la obligación de trasladarlo al adquirente o a su cliente, ya que tiene el carácter de contribuyente en relación con los actos o actividades que señala la misma Ley.

Destinatario del gravamen.- El consumidor final.

El consumidor final que utiliza los bienes y servicios producidos es el sujeto económico del gravamen, porque es quien soporta en última instancia el peso del mismo. El consumidor final aun y cuando tiene a cuesta el peso de la carga fiscal, no puede ser contribuyente al no intervenir en las etapas del proceso económico de producción y distribución de los bienes y servicios.

De otro lado, el IGV tiene las siguientes características o componentes en cuanto a la entrega de bienes:

Venta de bienes, según lo dispuesto en los incisos a) y b) del artículo 3° de la ley del IGV, se entiende por “venta” a todo acto por el que se transfieren bienes a título oneroso, independientemente de la designación que se dé a los contratos o negociaciones que originen esa transferencia y de las condiciones pactadas por las partes, así como al retiro de bienes con excepción de los señalados en la Ley y su Reglamento[4]; y, por “bienes muebles” a los corporales que pueden llevarse de un lugar a otro, los derechos referentes a los mismos, los signos distintivos, invenciones, derecho de autor, derechos de llave y similares, las naves y aeronaves, así como los documentos y títulos cuya transferencia implique la de cualquiera de los mencionados bienes.

Venta de bienes muebles[5], de conformidad con lo dispuesto en el artículo 1° de la Ley del IGV, el referido impuesto grava, entre otras operaciones, la venta en el país de bienes muebles. Por su parte, el inciso b) del artículo 2° de la citada ley establece que no se encuentra gravada con el IGV, la transferencia de bienes usados que efectúen las personas naturales o jurídicas que no realicen actividad empresarial, salvo que sean habituales en la realización de este tipo de operaciones.

Ante ello, el numeral 9.2 del artículo 9° de la ley dispone que tratándose de las personas naturales, las personas jurídicas, entidades de derecho público o privado, las sociedades conyugales que ejerzan la opción sobre atribución de rentas prevista en las normas que regulan el Impuesto a la Renta, sucesiones indivisas, que no realicen actividad empresarial, serán consideradas sujetos del impuesto cuando: i) importen bienes afectos; ii) realicen de manera habitual las demás operaciones comprendidas dentro del ámbito de aplicación del Impuesto. Agrega la norma que, la habitualidad[6] se calificará en base a la naturaleza, características, monto, frecuencia, volumen y/o periodicidad de las operaciones, conforme a lo que establezca el Reglamento de Ley del IGV (se considera habitualidad la reventa).

Sin perjuicio de lo antes señalado se considerará habitual la transferencia que efectúe el importador de vehículos usados antes de transcurrido un año de numerada la Declaración Única de Aduanas respectiva o documento que haga sus veces.

Finalmente, cuando una operación este gravada con el IGV, debe tenerse en cuenta que quien soporta la carga económica es el adquirente del mismo, el cual deberá aceptar el traslado del Impuesto, tal como lo dispone el tercer párrafo del artículo 38° del TUO de la Ley del IGV.

Primera venta de inmuebles[7], el inciso d) del artículo 13° de la ley del IGV dispone que la base imponible, en la primera venta de inmuebles, está constituida por el ingreso percibido, con exclusión del correspondiente al valor del terreno. Por su parte, el numeral 9 del artículo 5° del Reglamento de la Ley del IGV señala que para determinar la base imponible del impuesto en la primera venta de inmuebles realizada por el constructor, se excluirá del monto de la transferencia el valor del terreno; para tal efecto, se considerará que el valor del terreno representa el cincuenta por ciento (50%) del valor total de la transferencia del inmueble.

Como se puede apreciar la base imponible del IGV, en la primera venta de inmuebles, está constituida por el valor total de la transferencia del inmueble al que se le deduce el valor del terreno, equivalente al cincuenta por ciento (50%) de dicho monto.

Ahora bien, a efecto de determinar si el valor total de la transferencia incluye el IGV que corresponde a la primera venta de inmuebles que realicen los constructores de los mismos, es necesario tener en cuenta la definición de base imponible. Al respecto, David Bravo Sheen y Walker Villanueva Gutierrez[8] señalan que:

… “Entendemos por base imponible la cuantificación del aspecto material de la hipótesis de incidencia. Si por ejemplo, realizamos la venta de un bien gravada con el IGV (aspecto material), la Base Imponible responderá a la siguiente interrogante: ¿sobre qué monto de dicha operación se deberá aplicar el 18%? Como podemos observar, la respuesta necesariamente se reflejará en una cifra determinada, de allí que se afirme que la Base Imponible constituye la parte mensurable (susceptible de ser medida) sobre la cual se aplica la tasa o alícuota del Impuesto para obtener el Débito Fiscal de cada operación.”...

Así pues, dado que la base imponible constituye la parte mensurable sobre la cual se aplica la tasa o alícuota del IGV, dicha base no podría contener el monto del IGV que corresponda a la operación. Por lo tanto, el valor total de la transferencia del inmueble al cual se le deducirá el cincuenta por ciento (50%) del valor del terreno, no incluye el monto del IGV que corresponda por la mencionada operación.

Por último, al igual que la norma española, hay ciertas actividades económicas que sin ser venta de bienes, se les da el tratamiento tributario de venta de bienes a título oneroso. En ese sentido, dichas actividades económicas son denominadas “retiro de bienes” y son los retiros de bienes que efectúan los propietarios, socios o titulares de la empresa o la empresa misma, incluyendo los que se efectúen como descuento o bonificación, con excepción de los siguientes actos: a) el retiro de insumos, materias primas y bienes intermedios utilizados en la elaboración de los bienes que produce la empresa; b) la entrega de bienes a un tercero para ser utilizados en la fabricación de otros bienes que la empresa le hubiere encargado; c) el retiro de bienes por el constructor para ser incorporados a la construcción de un inmueble; d) el retiro de bienes como consecuencia de la desaparición, destrucción o pérdida de bienes, debidamente acreditada; e) el retiro de bienes para ser consumidos por la propia empresa, siempre que sea necesario para la realización de las operaciones gravadas; f) bienes no consumibles, utilizados por la propia empresa, siempre que sea necesario para la realización de las operaciones gravadas y que dichos bienes no sean retirados a favor de terceros; g) el retiro de bienes para ser entregados a los trabajadores como condición de trabajo, siempre que sean indispensables para que el trabajador pueda prestar sus servicios, o cuando dicha entrega se disponga mediante Ley; h) el retiro de bienes producto de la transferencia por subrogación a las empresas de seguros de los bienes siniestrados que hayan sido recuperados.

Por otra parte, el IGV tiene las siguientes características o componentes en cuanto a los servicios:

Prestación de servicios[9], la definición general de una prestación de servicios es la de una relación obligacional en la cual una persona, que se denomina como prestador, se compromete a desarrollar una prestación a favor de otra, denominada comitente, a cambio de una contraprestación o en forma gratuita, el contenido de los contratos de prestación de servicios comprende siempre prestaciones de hacer o no hacer. Se consideran como modalidades de prestación de servicios a la locación de servicios, al contrato de obra, al mandato, al depósito y al secuestro, pero también están reguladas por las reglas generales de la prestación de servicios las relaciones contractuales de “doy para que hagas” o de “hago para que des”.

Todas las modalidades de prestaciones de servicios nominadas e innominadas, se regulan por las reglas generales establecidas en el Código Civil. Estas reglas generales son las siguientes: a) cuando la prestación tenga como contrapartida una retribución, ésta deberá pagarse en la oportunidad pactada; b) el prestador del servicio no puede excederse o apartarse de las órdenes o indicaciones del comitente, salvo que su actuar sea más conveniente para el comitente en comparación con lo ordenado por este o lo establecido en el contrato; c) cuando la naturaleza de los servicios contratados corresponda a servicios profesionales o de carácter técnico de especial dificultad, el prestador no responderá por los daños y perjuicios causados por culpa leve; d) el contrato de prestación de servicios se extingue con la muerte o la incapacidad del prestador a menos que las prestaciones puedan ser ejecutadas sin requerir de la actuación directa del prestador.

De otro lado, el Código Civil, en su artículo 1764º, señala que “por la locación de servicios el locador se obliga, sin estar subordinado al comitente, a prestarle sus servicios por cierto tiempo o para un trabajo determinado, a cambio de una retribución”. En ese contexto, el contrato de locación de servicios puede comprender toda clase de servicios, ya sea los que impliquen el ejercicio de una profesión como los que consistan en el desarrollo de un oficio manual, un arte o una práctica habitual del locador. Ahora, según el artículo 1759º del Código Civil, la retribución se pagará después de prestado el servicio; salvo que en el contrato, por la naturaleza de la obligación o por la costumbre, se deba pagar por adelantado o periódicamente.

A mayor abundamiento, según lo establecido por las Resoluciones del Tribunal Fiscal Peruano N° 5130-5-2002 de 4 de septiembre de 2002 y 8296-1-2004 de 26 de octubre de 2004, se ha determinado que:

“…la definición de servicios contenidos en la Ley del IGV…es bastante amplia, pues el término prestación comprende tanto las obligaciones de dar, salvo aquellas en las que se de dan en propiedad el bien, en cuyo caso estaríamos ante una venta, como las de hacer y no hacer”.

En conclusión, el concepto de servicios es amplio, y abarca las prestaciones de dar (actividad), como las de hacer (actividad) y no hacer (inactividad).

- a) ¿Ante estos supuestos un contrato de franquicia es un servicio o una venta de bienes?

El contrato[10] de franquicia se caracteriza por brindar regalías como medio de contraprestación contractual. En ese sentido, en la Ley y Reglamento del Impuesto a la Renta[11], se considera a las regalías como activos intangibles[12] de duración limitada, ya que su vida útil está limitada por la ley o por su propia naturaleza, así por ejemplo tenemos: a) patentes; b) los modelos de utilidad; c) los derechos de autor; d) los derechos de llave; e) los diseños o modelos planos, procesos o formulas secretas y los programas de instrucción para computadoras (software); entre otros.

Ante ello, se plantea la siguiente interrogante: ¿Se considera la regalía, para efectos del IGV, una venta de bienes muebles o se considera una prestación de servicios?

Venta de bienes muebles.- Para efectos civiles el contrato de compra venta es un acto jurídico bilateral que se caracteriza por ser un contrato oneroso, obligacional, conmutativo, con prestaciones recíprocas que importan un acuerdo de voluntades en virtud del cual, un sujeto denominado “vendedor” se obliga a transferir la propiedad de un bien a otro sujeto denominado “comprador” y este último a su vez se obliga a pagar su precio en dinero.

Para la ley del IGV, respecto del supuesto de afectación “venta en el país de bienes muebles”, define como venta, a todo acto por el que transfieren bienes a título oneroso, independientemente de la designación que se dé, a los contratos o negociaciones que originen dicha transferencia y de las condiciones pactadas por las partes. Por su parte el Reglamento de la ley del IGV en su artículo 2 numeral 3 literal a) precisa que la venta es todo acto a título oneroso que conlleve a la trasmisión de la propiedad de los bienes gravados, independientemente de la denominación que le den las partes ha dicho acto.

Según el artículo 4 de la ley del IGV, en la venta de bienes muebles, por regla general la obligación tributaria nace en la fecha en que se emite el comprobante de pago o en la fecha en que se entregue el bien, lo que ocurra primero.

Respecto de la oportunidad de emisión del comprobante en la transferencia de bienes muebles, éste ocurrirá en el momento en que se entregue el bien, o en el momento en que se efectúe el pago, lo que ocurra primero, tal como expresamente lo establece el Reglamento de Comprobantes de pago.

En ese sentido, se entiende que la definición de venta de la ley del IGV no es asimilable a la de compraventa[13] de la legislación civil peruana, en tanto la primera no goza de amplitud de contenido en comparación de la segunda, pues incorpora otro tipo de operaciones cuyo efecto jurídico es también la trasferencia de propiedad (transferir bienes debe entenderse como transferir riesgo y beneficios inherentes al derecho de propiedad).

En conclusión, la regalía (para efectos de la ley del IGV) es una venta de bienes muebles siempre y cuando se transfiera la propiedad[14] del derecho de autor (que puede incluir uno o más derechos patrimonial) al adquiriente. Este razonamiento es sustentado en la Casación Nº 2080-2009, emitida por la Sala de Derecho Constitucional y Social Permanente de la Corte Suprema de Justicia de la República Peruana, que versa sobre un contrato de cesión de posición contractual, y que en su quinto considerando establece que una venta es todo acto por el cual se transfieren bienes a título oneroso, independientemente de la designación que se les dé a los contratos o negociaciones que originen esa transferencia y de las condiciones pactadas por las partes; en ese sentido, la Corte Suprema entiende que los derechos que se desprenden de un contrato de cesión de posición contractual no son bienes muebles ( a efectos de la ley del IGV) por tal motivo se trataría de una operación no gravada con el IGV, supuesto totalmente diferente si se hubiera planteado como objeto del contrato la venta de los derechos de autor que se conocen como regalía, la cual si está gravada con el IGV.

Prestación de servicios.- Según la doctrina se considera como servicio la prestación de una obligación de hacer o de no hacer; a cargo de una o más personas y a favor de otra u otras, como contrapartida directa y relativamente equivalente al pago de un precio y en un contexto de valor[15] agregado, en la medida de que no se encuentre expresamente excluida por la ley.

De otro lado, el numeral 1 del inciso c) del artículo 3° del TUO de la Ley del IGV dispone que debe entenderse por servicio a toda prestación que una persona realiza para otra y por la cual percibe una retribución o ingreso que se considere renta de tercera categoría para los efectos del Impuesto a la Renta, aun cuando no esté afecto a este último impuesto, incluidos el arrendamiento de bienes muebles e inmuebles y el arrendamiento financiero. También se considera retribución o ingreso los montos que se perciban por concepto de arras, depósito o garantía y que superen el límite establecido en el Reglamento de la mencionada Ley.

En conclusión, la regalía, para efectos de la ley del IGV, calificaría como la prestación de un servicio cuando se ceda en uso[16] el derecho de autor, mediante la modalidad de licencia señalada en el artículo N° 95[17] del Decreto Legislativo N° 822.

Entonces como respuesta a la pregunta plateada, tenemos que: a) la regalía, para efectos de la ley del IGV, es una venta de bienes muebles siempre y cuando se transfiera la propiedad del derecho de autor (que puede incluir uno o más derechos patrimonial) al adquiriente; y b) la regalía, para efectos de la ley del IGV, calificaría como la prestación de un servicio cuando se ceda en uso el derecho de autor, mediante la modalidad de licencia señalada en el artículo N° 95 del Decreto Legislativo N° 822.

Por tanto, el contrato de franquicia no se encuentra dentro del supuesto de venta de bienes o de prestación de servicios, con lo cual no se encuentra gravado con el impuesto.

3) Deducción y Devolución del IVA

3.1) España

3.1.1) ¿Cómo se aplica la deducción mensual del IVA?

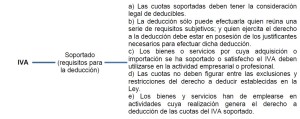

Los sujetos pasivos, en el plazo de cuatro años desde su nacimiento[18], pueden deducir[19] el IVA soportado al IVA devengado o por pagar en un determinado periodo, siempre y cuando se tenga el documento justificativo de la operación y se cumplan con los siguientes requisitos (VER GRÁFICO 9):

Como se ha observado en el desarrollo del presente trabajo, la ley del IVA establece para muchos supuestos reglas especiales para determinados casos. En ese sentido, las deducciones no son la excepción, y también tienen reglas especiales que son las siguientes: a) en las operaciones asimiladas a las importaciones cuyas declaraciones se presenten en plazo: al finalizar el período a que se refieran las declaraciones, siendo deducibles las cuotas del IVA devengadas por la realización de dichas operaciones, en el propio modelo, tal y como establece el artículo 73.3, 2º párrafo del Reglamento del Impuesto; b) en las entregas ocasionales de medios de transporte nuevos: cuando se efectúe la entrega; c) tratándose de entregas de objetos de arte, antigüedades y objetos de colección a las que se aplique el régimen general del impuesto: cuando se devengue el impuesto correspondiente a las entregas de dichos bienes efectuadas por el revendedor.

De otro lado, en el caso que se haya realizado una declaración de concurso, la deducción de las cuotas soportadas con anterioridad, que estuvieran pendientes de deducir, a dicha declaración deberá ejercitarse obligatoriamente en la autoliquidación correspondiente al período de liquidación en el que se hubieran soportado. Si las cuotas citadas no se hubiesen incluido en la autoliquidación correspondiente, y siempre que no hubiese transcurrido el plazo de 4 años desde el nacimiento del derecho a deducción de dichas cuotas, podrán deducirse mediante la rectificación de la autoliquidación relativa al período en que fueron soportadas.

Por otra parte, en el caso que el IVA soportado sea mayor que el IVA devengado, se podrá compensar el exceso en las autoliquidaciones posteriores, siempre que no transcurran 4 años desde la presentación de la autoliquidación en que se origine dicho exceso. En el caso que exista un requerimiento por parte de la Administración Tributaria, únicamente serán deducibles las cuotas contabilizadas en los Libros Registros; las cuotas no contabilizadas serán deducibles en la autoliquidación del período en que se contabilicen o en las de los siguientes, siempre y cuando no hayan transcurrido el plazo de caducidad.

Por último, en caso lo requiera, el contribuyente podrá solicitar la devolución anual o mensual del impuesto, siempre y cuando cumpla con lo establecido en la Ley del IVA. En ese sentido, una vez que se opte por la devolución, no es posible efectuar su compensación en autoliquidaciones posteriores, con independencia del plazo en que se efectúe la devolución.

3.1.2) ¿Cómo procede la devolución[20] del IVA soportado en España?

Los sujetos pasivos que no hayan podido efectuar las deducciones de su IVA soportado por exceder la cuantía de las cuotas devengadas, pueden solicitar la devolución del saldo a su favor existente al 31 de diciembre de cada año en la autoliquidación[21] correspondiente al último período de liquidación de dicho año. Una vez presentada la solicitud en la autoliquidación, la Administración Tributaria Española tiene un plazo de 6 meses para realizar dicha devolución de ser procedente[22]. Sin embargo, si transcurrido el plazo de seis meses no se ha realizado la devolución por causa imputable a la Administración Tributaria, ésta deberá ser devuelta con el respectivo interés de demora, que se empezará a contar desde el día siguiente a la finalización de dicho plazo y hasta la fecha de ordenamiento del pago de la devolución sin necesidad de que se reclame por el sujeto pasivo.

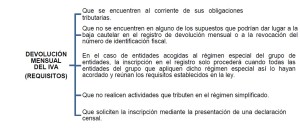

Por otra parte, se permite a los sujetos pasivos del IVA estar inscritos en un registro de devolución mensual, con lo cual no tienen que esperar a solicitar la devolución del saldo que tengan a su favor al término del último período de liquidación de cada año natural. Los requisitos[23] para estar inscrito en dicho registro son: a) solicitar la inscripción mediante la presentación de una declaración censal; b) estar al corriente de sus obligaciones tributarias; c) no encontrarse en alguno de los supuestos que podrían dar lugar a la baja cautelar en el registro de devolución mensual o a la revocación del número de identificación fiscal; d) no realizar actividades que tributen en el régimen simplificado; e) una vez aceptado se requiere una permanencia mínima de un año; f) una vez inscrito, y si se solicita una baja voluntaria del registro, este deberá ser presentado en el mes de noviembre del año anterior a aquel en que deban surtir efectos; g) una vez inscritos se deberán presentar las autoliquidaciones del impuesto exclusivamente por vía telemática y con periodicidad mensual, así como presentar la declaración informativa con el contenido de los Libros Registro del impuesto (modelo 340); y e) en el caso de entidades acogidas al régimen especial del grupo de entidades, la inscripción en el registro solo procederá cuando todas las entidades del grupo que apliquen dicho régimen especial así lo hayan acordado y reúnan los requisitos establecidos en este apartado. Las solicitudes de inscripción en el registro se presentarán en el mes de noviembre del año anterior a aquel en que deban surtir efectos.

Siguiendo con este orden cronológico de ideas, en la ley del IVA existe un plazo de caducidad de cuatro años para realizar las deducciones del IVA soportado; sin embargo no existe en la ley ni en el reglamento un plazo de caducidad para solicitar su devolución. A mayor abundamiento, la Sentencia Tribunal Supremo Español (Sala 3) de 23 de diciembre de 2010, estableció que las empresas que no hayan podido -o no hayan querido- compensar sus cuotas no devengadas de IVA durante el plazo de cuatro años establecido a tal efecto, podrán en todo caso solicitar a la Administración la devolución de su importe en cualquier momento posterior. Esta actuación opera tanto en caso de que hayan compensado dichas cuotas, sin que con ello se haya podido satisfacer el importe total durante el periodo marcado, como en caso de que, simplemente, el empresario o profesional haya optado por no solicitar su compensación durante ese tiempo. El argumento central del Tribunal Supremo en aquella oportunidad fue que el principio de neutralidad que informa todo el sistema IVA debe prevalecer, de tal manera que “no hay caducidad del derecho a recuperar los excesos no deducidos, aunque sí pérdida del derecho a compensar en períodos posteriores al plazo establecido, de forma que cuando no exista posibilidad para el sujeto pasivo de ejercitar la ‘compensación’ por transcurso del plazo fijado, la Administración debe “devolver” al sujeto pasivo el exceso de cuota no deducido.”

3.1.3) ¿Cómo funciona el registro de devolución mensual del IVA?

Como se indicó en el numeral anterior, existe un registro de devolución mensual, en el cual los contribuyentes deben inscribirse a fin de poder ejercitar su derecho a la devolución de forma periódica; de lo contrario sólo podrán solicitar la devolución del saldo que tengan a su favor al término del último período de liquidación de cada año natural.

Una vez presentada la solicitud ante la Administración Tributaria Estatal (si en el plazo de tres meses no se recibe una respuesta por parte de la Administración, se entiende que la solicitud fue desestimada), deberán concurrir los siguientes requisitos[24] a efectos de declararse procedente la solicitud. Se debe tener en cuenta que, el incumplimiento de alguno de estos requisitos, o la constatación de la inexactitud o falsedad de la información censal facilitada a la Administración Tributaria, será causa suficiente para la denegación de la inscripción en el registro o, en caso de tratarse de sujetos pasivos ya inscritos, para la exclusión[25] por la Administración Tributaria de dicho registro (VER GRÁFICO 10):

Por otra parte, las solicitudes de inscripción[26] en el registro serán presentadas en el mes de noviembre del año anterior a aquel en que deban surtir efectos. En todo caso, los efectos se darán desde el 1 de enero de cada año. Sin embargo, si las solicitudes son presentadas, después del mes de noviembre, por ejemplo julio del año siguiente, la inscripción en el registro surtirá efectos desde el día siguiente a aquel en el que finalice el período de liquidación de las autoliquidación presentada, ya que se puede solicitar la inscripción en el registro durante el plazo de presentación de las autoliquidaciones periódicas. Ahora, si no se presenta la solicitud dentro de estos plazos, esto conllevará a su desestimación y archivo sin más trámite que el de comunicación al sujeto pasivo.

Por último, los sujetos pasivos inscritos en el registro de devolución mensual estarán obligados[27] a permanecer en él, al menos durante el año para el que se solicitó la inscripción, o, tratándose de sujetos pasivos que hayan solicitado la inscripción durante el plazo de presentación de las autoliquidaciones periódicas o de empresarios o profesionales que no hayan iniciado la realización de entregas de bienes o prestaciones de servicios correspondientes a actividades empresariales o profesionales, al menos durante el año en el que solicitan la inscripción y el inmediato siguiente.

3.1.4) ¿Qué otra clase de devolución de IVA soportado existe en España?

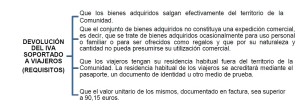

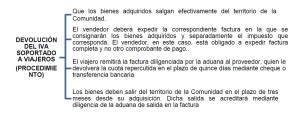

La Ley del IVA establece que están exentas las entregas de bienes a viajeros, haciendo efectiva esta exención mediante el reembolso al viajero del IVA soportado. Entonces, se puede solicitar su devolución al momento de retirarse del país.

En ese sentido, se deben cumplir lo siguientes requisitos (VER GRÁFICO 11):

En cuanto al procedimiento para solicitar la devolución del IVA soportado a viajeros, este será de la siguiente manera (VER GRÁFICO 12):

De otro lado, según la Ley del IVA, es factible la solicitud de devolución[28] por parte de los empresarios o profesionales no domiciliados en territorio español del IVA repercutido (el importe a solicitar devolución no podrá ser menor a 400 euros). Teniendo en cuenta que la devolución se realizará en la medida en que los bienes o servicios por cuya adquisición o importación se ha soportado el impuesto, se utilicen en la realización de operaciones que les generan el derecho a deducir el IVA avalado por la legislación tributaria del país en el cual es residente como en la ley del IVA. En todo caso, la Administración Tributaria tiene como plazo 4 meses para resolver la mencionada solicitud.

[1] Fernández Pavés, María José (1995). La autoliquidación tributaria. Madrid, Pág. 90. Instituto de Estudios Fiscales – Marcial Pons Ediciones Jurídicas S.A.

[2] A manera de comparación tenemos dos supuestos especiales

9.1) Son sujetos del impuesto selectivo al consumo en calidad de contribuyentes: a) los productores o las empresas vinculadas económicamente a éstos, en las ventas realizadas en el país; b) las personas que importen los bienes gravados; c) los importadores o las empresas vinculadas económicamente a éstos en las ventas que realicen en el país de los bienes gravados; y, d) la entidades organizadoras y titulares de autorizaciones de juegos de azar y apuestas, a que se refiere el inciso c) del Artículo 50.

9.2) Son sujetos del Impuesto Especial a las ventas en calidad de contribuyentes, las personas naturales, las personas jurídicas de acuerdo a las normas del Impuesto a las Rentas y las sociedades conyugales que ejerzan la opción sobre atribución de rentas prevista en las normas que regulan el Impuesto a la Renta, que: a) efectúen ventas en el país de bienes afectos, en cualquiera de las etapas del ciclo de producción y distribución; y b) importen bienes afectos.

9.3) Son sujetos del Impuesto a la Venta de Arroz Pilado: las Personas Naturales, las Sucesiones Indivisas, las Sociedades Conyugales que ejerzan la opción de rentas conforme a la opción sobre atribución de rentas conforme a las normas que regulan el Impuesto a la Renta, personas jurídicas de acuerdo a las normas del Impuesto a la Renta.

En general todas aquellas comprendidas en el Art.9° del TUO de la Ley del IGV e ISC y modificatorias, que efectúen cualquiera de las siguientes operaciones: La primera venta en el territorio nacional de los bienes afectos, y la importación de bienes afectos.

[3] VILLANUEVA GUTIÉRREZ, Walker (2009). Estudio del Impuesto al Valor Agregado en el Perú: Análisis, doctrina y jurisprudencia. Universidad ESAN: Tax editor, Lima, p. 252.

[4] Conforme a lo señalado en el inciso a) del numeral 3 del artículo 2° del Reglamento de la Ley del Impuesto General a las Ventas e Impuesto Selectivo al Consumo, aprobado por el Decreto Supremo N.° 029-94-EF (publicado el 29.3.1994, y normas modificatorias), se considera “venta” a todo acto a título oneroso que conlleve la transmisión de propiedad de bienes, independientemente de la denominación que le den las partes, tales como venta propiamente dicha, permuta, dación en pago, expropiación, adjudicación por disolución de sociedades, aportes sociales, adjudicación por remate o cualquier otro acto que conduzca al mismo fin; así como al retiro de bienes, considerándose como tal todo acto por el que se transfiere la propiedad de bienes a título gratuito.

[5] Según el informe N° 192-2006-SUNAT/2B0000, los CAFAES, en tanto no realicen actividad empresarial, y respecto de las operaciones de venta de bienes muebles y de prestación de servicios comprendidas dentro del ámbito de aplicación del IGV, serán considerados sujetos de dicho impuesto en calidad de contribuyentes, en la medida que realicen tales actividades de manera habitual de acuerdo a lo que determine la SUNAT.

[6] Por su parte, el numeral 1 del artículo 4° del Reglamento de la Ley del IGV establece que para calificar la habitualidad a que se refiere el citado artículo 9°, la SUNAT considerará la naturaleza, características, monto, frecuencia, volumen y/o periodicidad de las operaciones a fin de determinar el objeto para el cual el sujeto las realizó.

Añade la norma que, en el caso de operaciones de venta, se determinará si la adquisición o producción de los bienes tuvo por objeto su uso, consumo, su venta o reventa, debiendo de evaluarse en los dos últimos casos el carácter habitual dependiendo de la frecuencia y/o monto.

[7] Según el inciso d) del artículo 1° del TUO de la Ley del IGV dicho Impuesto grava la primera venta de inmuebles que realicen los constructores de los mismos.

[8] Walker, Bravo. (1999). La Imposición al Consumo en el Perú. Estudio Caballero Bustamante, página 55.

[9] Osterling Parodi, Felipe (1992). Las obligaciones. Biblioteca para leer el Código Civil. Vol. VI, Fondo Editorial de la Pontificia Universidad Católica del Perú, Lima, p. 208.

[10] LARROUMET, Christian (1993). Teoría General del Contrato. Volumen I. Traducción de Jorge Guerrero R. Editorial Temis S.A., Bogotá, p. 312.

[11] Artículo 25.- GASTOS NO DEDUCIBLES

- a) Para la aplicación del inciso g) del Artículo 44 de la Ley se tendrá en cuenta lo siguiente:

- El tratamiento previsto por el inciso g) del Artículo 44 de la Ley respecto del precio pagado por activos intangibles de duración limitada, procederá cuando dicho precio se origine en la cesión de tales bienes, y no a las contraprestaciones pactadas por la concesión de uso o el uso de intangibles de terceros, supuestos que encuadran en la deducción a que se refiere el inciso p) del Artículo 37 de la Ley.

- Se consideran activos intangibles de duración limitada a aquéllos cuya vida útil está limitada por ley o por su propia naturaleza, tales como las patentes, los modelos de utilidad, los derechos de autor, los derechos de llave, los diseños o modelos, planos, procesos o fórmulas secretas, y los programas de instrucciones para computadoras (Software).

[12] La ley del Impuesto a la Renta Peruana, precisa que no se considera activos intangibles de duración limitada a las marcas de fábrica y el fondo de comercio (Goodwil).

[13] ZANNONI, Eduardo (1982). El daño en la responsabilidad civil. Editorial Astrea de Alfredo y Ricardo Desalma, Buenos Aires, p. 34.

[14] Entendiendo a la propiedad como el poder jurídico que permite usar, disfrutar, disponer y reinvidicar un bien según el artículo 923 del Código Civil.

[15] La prestación de un servicio envuelve el cumplimiento de obligaciones de hacer o de no hacer, a diferencia del hecho generador en la venta de bienes muebles el cual se relaciona con obligaciones de dar.

[16] Es decir se dé el derecho de usar, disfrutar, disponer más no de reinvindicar.

[17] Artículo 95.- El titular de derechos patrimoniales puede igualmente conceder a terceros una simple licencia de uso, no exclusiva e intransferible, la cual se regirá por las estipulaciones del contrato respectivo y las atinentes a la cesión de derechos, en cuanto sean aplicables.

Los contratos de cesión de derechos patrimoniales, los de licencia de uso, y cualquier otra autorización que otorgue el titular de derecho, deben hacerse por escrito, salvo en los casos en que la ley presume la transferencia entre vivos de tales derechos.

[18] Si la procedencia o la cuantía de la deducción está pendiente de la resolución de una controversia en vía administrativa o jurisdiccional, el plazo de caducidad empieza a computarse desde la fecha en que la resolución o sentencia sean firmes.

[19] La deducción debe efectuarse en función del destino previsible de los bienes y servicios adquiridos, rectificándose si posteriormente se altera.

[20] Las devoluciones se realizarán por transferencia bancaria. No obstante, cuando concurran circunstancias excepcionales que lo justifiquen, la devolución se podrá realizar mediante cheque cruzado del Banco de España.

[21] Deben presentar la autoliquidación a través de la entidad bancaria colaboradora en la que pretenden recibir la devolución o en la Delegación o Administración de la AEAT correspondiente a su domicilio fiscal o por vía telemática a través de Internet.

[22] La Administración está obligada a practicar liquidación provisional en el plazo de seis meses desde que termine el plazo de presentación de la declaración. En autoliquidaciones presentadas fuera de plazo, los 6 meses se computarán desde la fecha de su presentación. Cuando de la declaración o de la liquidación provisional resulte una cantidad a devolver, procederá a su devolución de oficio. Si la liquidación provisional no se practica en este plazo, procederá a devolver de oficio el importe total de la cantidad solicitada.

[23] Los sujetos pasivos podrán entender desestimada la solicitud de inscripción en el registro, si transcurridos tres meses desde su presentación no han recibido notificación expresa de la resolución del expediente.

[24] El incumplimiento de los requisitos por parte de cualquiera de estas entidades conllevará la no admisión o, en su caso, la exclusión del registro de devolución mensual de la totalidad de las entidades del grupo que apliquen el régimen especial.

[25] La exclusión del registro surtirá efectos desde el primer día del período de liquidación en el que se haya notificado el respectivo acuerdo y determinará la inadmisión de la solicitud de inscripción durante los tres años siguientes a la fecha de notificación de la resolución que acuerde la misma.

[26] La entidad dominante de un grupo que vaya a optar por la aplicación del régimen especial del grupo de entidades, en el que todas ellas hayan acordado, asimismo, solicitar la inscripción en el registro, deberá presentar la solicitud conjuntamente con la opción por dicho régimen especial, en la misma forma, lugar y plazo que esta, surtiendo efectos desde el inicio del año natural siguiente. En el supuesto de que los acuerdos para la inscripción en el registro se adoptaran con posterioridad, la solicitud deberá presentarse durante el plazo de presentación de las autoliquidaciones periódicas, surtiendo efectos desde el día siguiente a aquel en el que finalice el período de liquidación de dichas autoliquidaciones.

[27] Las solicitudes de baja voluntaria en el registro se presentarán en el mes de noviembre del año anterior a aquel en que deban surtir efectos. Los sujetos pasivos inscritos en el registro de devolución mensual deberán presentar sus autoliquidaciones del impuesto exclusivamente por vía telemática y con periodicidad mensual. Asimismo, deberán presentar la declaración informativa con el contenido de los Libros Registro del impuesto (modelo 340).

[28] El plazo para la presentación de la solicitud de devolución se iniciará el día siguiente al final de cada trimestre natural o cada año natural y concluirá el 30 de septiembre siguiente al año natural en el que se hayan soportado las cuotas.

Deja un comentario